どうも、こじです。

今までサラリーマンとして仕事をしてきましたが、2017年に青色申告で開業届けを出し、個人事業主として2018年に初めての確定申告をしてきました。

確定申告って大変ですね・・・

わからないことが多すぎて調べることも、頭の中でやらないとっていつまでも思考の片隅に残っていて、ものすごく消耗しました。。。

今回は僕が初めての確定申告で悩んだことを残すことで、これから誰かのためになればいいなと思っています。

それでは、どうぞ。

会社員から個人事業主へ

会社員時代に毎月の給与明細を見て思ってたんですが、天引きで引かれる税金って高すぎません?

僕の当時の収入は大卒20代前半の平均くらいだったのですが、月収の2割も国に持っていかれるのが納得いきませんでした。

特に厚生年金ですね。

僕らの老後は年金生活なんてできないに等しいと思いますし、そもそも最初からそんなものを老後の当てにするつもりはありません。

老後なんて何十年後の話ですか笑

そんだけ時間があれば資産運用等自分で何とかできると思いますよ。

だから、できればできるだけ払う税金は少なくしたいって思いが常にありました。

払う税金が少なくなったらそのお金で資産運用したいですもん。

でも、会社員は給料から税金を天引きされるので、自分で税金をコントロールすることができません。

税金をコントロールするには、個人事業主として自分で事業をしながら経費としてやりくりして、所得にかかる税金を少なくするという方法が最も現実的です。

だから僕は個人事業主(フリーランスエンジニア)として開業するとき、青色申告を選びました。

正直、お金周りのことは大して勉強してないのでこれからするんですけどね・・・笑

税務署に行って相談してきた

確定申告シーズンがやってきましたが、初めての確定申告で何をすればいいのかわからなかったので税務署に相談しに行ってきました。

相談に行った理由として、知識としてはネットでググったレベルくらいはありましたが、それを青色申告の確定申告書類にどう書いたらいいのかわからなかったからです。

僕は個人事業主としてエンジニア業で開業しているので、最低限提出する書類が「青色申告決算書」と「確定申告書B」の2つです。

もちろん、相談に行く前に、2017年度の収支を整理してから行きました。

ところで、なんで税務署ってあんな混むんでしょう?

損益通算って?

さて、損益通算について国税庁のHPから説明文を持ってきましょう。

損益通算とは、各種所得金額の計算上生じた損失のうち一定のもの(下記2(1)~(4)記載の所得)についてのみ、一定の順序にしたがって、総所得金額、退職所得金額又は山林所得金額等を計算する際に他の各種所得の金額から控除することです。

なるほど、、、わからん。

まあ要するに、所得の黒字から赤字を引くことができるってことですね。

そして、黒字から引くことのできる赤字は4種類の所得だけ。

今回の僕のケースで当てはめると、2017年度の収支として、会社員の収入と個人事業主の支出の2つがあり、それらを合算して相殺する必要がありました。

こんな感じですね。

黒字:会社員としての給与

赤字:個人事業主として開業するためにかかった費用(自己投資やPC代など)

個人事業主としての所得がなぜ赤字なのかというと、プログラミングスクールに通ったり、PC買ったり、セミナー行ったりと、フリーランスエンジニアとして活動するための自己投資をしていたからですね。

そして、これら自己投資にかかった費用はすべて開業費として経費計上をすることができ、これで初めて損益通算ができるわけです。

損益通算のメリットは言わずもがな、税金のかかる所得を減らせることにありますね。

赤字計上しないと2018年度の税金が高くなっちゃいますから。

個人事業主1年目でいきなり高い税金取られてたまるか。

(高い税金を取られるほど稼げていないんですけどねw)

あ、あと、赤字の内訳はすべて領収書として、最低7年間は残しておかないといけませんからね。

開業費ってどうすればいいの?

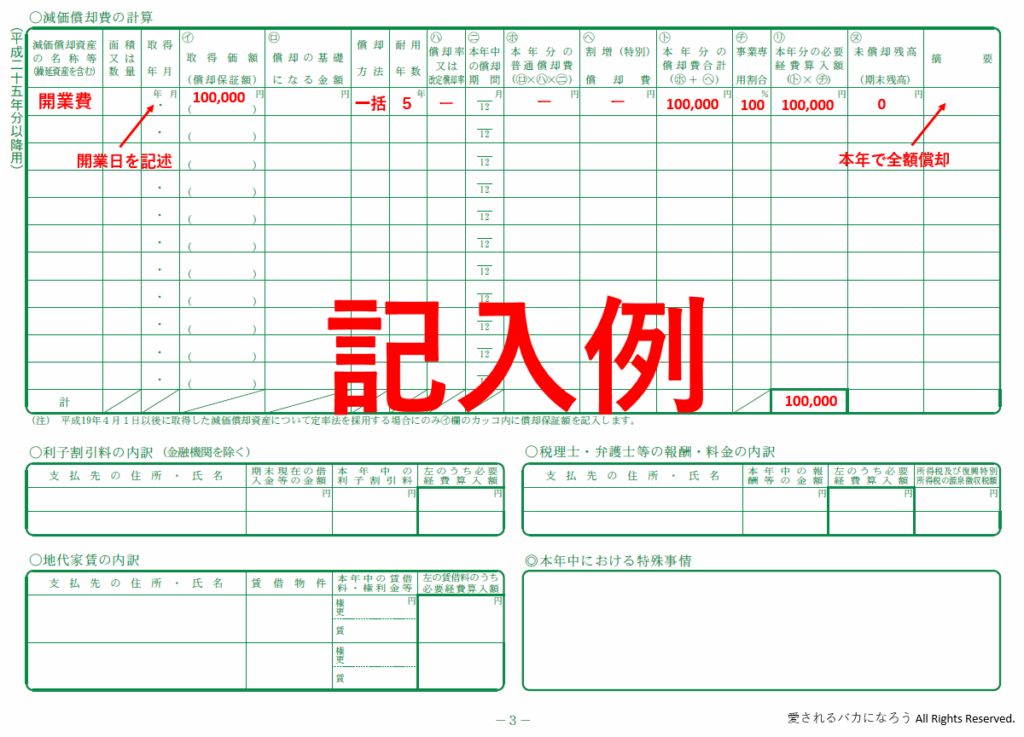

損益通算するのはいいとして、これを「青色申告決算書」に書くときどうすればいいんだろう・・・

と、書き方が完全にわからなかったので、2017年度の収支を整理した後税務署に相談しに行きました。

あわよくばそのまま書いて出せるかな?なんて思って。

さて、開業費とは、開業前の準備活動にかかった費用のことです。

僕の場合は、個人事業主として開業するためにかかった費用、つまり赤字のことですね。

開業費は通常「繰延資産」と言って、資産の科目として扱います。

「繰延資産」として扱うと言うことは、減価償却をしていくということになります。

そして、開業費の償却方法は2種類があります。

1:会計上の考え方で、60ヶ月(5年)の均等償却を行う

2:税法上の考え方で、毎年の償却額と償却期間を任意で決めることができる

僕は、2の任意償却の方法を用いて、2017年度で全額償却を行ってきました。

「青色申告決算書」に、開業費の全額償却の書き方は下記を例としてください。

※税務署の方に聞いてきたので大丈夫だと思います。

ちなみに、僕は開業年度が赤字だったため、事業として赤字計上をすることとなり、青色申告の65万控除を使う必要が無いとのことで、「青色申告決算書」の4ページ、「貸借対照表」には何も記述していません。

僕は相談に行った時点では、複式簿記での帳簿を残していなかったのですが、上記の通り青色申告の65万控除を使う必要が無かったので、必要事項を記入してそのまま確定申告を終えることが出来ました。

まとめ

僕は日曜日に税務署に相談に行ったんですが、鬼のように混んでいて、すべての手続きを終えたら5時間が経っていました。

もう、すごく疲れました。

一度は経験してみるかと思ったんですが、これはもう嫌ですね・・・笑

まあとりあえず、確定申告ってめんどくさいですよ。

青色申告はもっとめんどくさい。

でも、お国に納める税金を少しでも少なくするためにやっておかないと損ですよ。

マネーリテラシーは持っておかないと、お国に搾り取られるだけですから。

僕もこれからもっとお金について色々勉強していきます。